NGÂN HÀNG TIẾN HÀNH THẨM ĐỊNH TÍN DỤNG NHƯ THẾ NÀO?

Thẩm định tín dụng là một hoạt động quan trọng trong lĩnh vực tài chính ngân hàng. Nó giúp giảm thiểu rủi ro cho vay, bảo vệ lợi ích của các tổ chức tín dụng và khách hàng.

Trong bối cảnh kinh tế thị trường ngày càng phát triển, các tổ chức tín dụng ngày càng mở rộng hoạt động cho vay thì quá trình thẩm định tín dụng phải được thực hiện một cách chuyên nghiệp và chính xác.

Thẩm định tín dụng là gì?

Thẩm định tín dụng là quá trình đánh giá khả năng trả nợ của khách hàng, nhằm giúp các tổ chức tín dụng đưa ra quyết định cho vay một cách chính xác và an toàn.

Thẩm định tín dụng tiếng Anh là gì? Thẩm định tín dụng trong tiếng Anh là Credit Appraisal hoặc Credit Assessment.

Quá trình thẩm định tín dụng được thực hiện thông qua việc xem xét các yếu tố sau:

-

Tình hình tài chính của khách hàng: thu nhập, chi tiêu, tài sản, nợ nần,...

-

Tình hình kinh doanh của doanh nghiệp khách hàng: ngành nghề, quy mô, tình hình hoạt động,...

-

Tính chất và mục đích vay vốn: số tiền vay, thời hạn vay, lãi suất,...

-

Hồ sơ tín dụng của khách hàng: lịch sử thanh toán nợ, các khoản vay hiện tại,...

-

Tình hình kinh tế, chính trị, xã hội: có thể tác động đến khả năng trả nợ của khách hàng.

Thẩm định tín dụng là một công cụ quan trọng giúp các tổ chức tín dụng quản lý rủi ro cho vay. Thông qua hoạt động thẩm định tín dụng, các tổ chức tín dụng có thể giảm thiểu khả năng xảy ra rủi ro cho vay, bảo vệ lợi ích của mình và của khách hàng.

Tái thẩm định tín dụng là gì?

Tái thẩm định tín dụng là quá trình đánh giá lại khả năng trả nợ của khách hàng, nhằm đảm bảo tính an toàn và hiệu quả của khoản vay.

Tái thẩm định tín dụng thường được thực hiện trong các trường hợp sau:

-

Khi khách hàng vay vốn lần đầu.

-

Khi khách hàng vay vốn lần tiếp theo.

-

Khi khách hàng có thay đổi về tình hình tài chính.

-

Khi khách hàng có vi phạm hợp đồng tín dụng.

Thẩm định tín dụng cá nhân là gì?

Thẩm định tín dụng cá nhân là quá trình đánh giá khả năng trả nợ của các khách hàng cá nhân, nhằm giúp các tổ chức tín dụng đưa ra quyết định cho vay một cách an toàn và hiệu quả.

Khi tiến hành thẩm định tín dụng cá nhân, cần xem xét các yếu tố sau:

-

Tình hình tài chính của cá nhân: thu nhập, chi tiêu, tài sản, nợ nần,...

-

Tình hình kinh doanh của doanh nghiệp mà cá nhân đang sở hữu.

-

Tính chất và mục đích vay vốn: số tiền vay, thời hạn vay, lãi suất,...

Tìm hiểu ngay: Cách kiểm tra điểm tín dụng cá nhân khi vay vốn ngân hàng

Thẩm định tín dụng doanh nghiệp là gì?

Thẩm định tín dụng doanh nghiệp là quá trình đánh giá khả năng trả nợ của doanh nghiệp, nhằm giúp các tổ chức tín dụng đưa ra quyết định cho vay phù hợp, giảm thiểu khả năng xảy ra rủi ro cho vay.

Thẩm định tín dụng doanh nghiệp được tiến hành bằng việc xem xét các yếu tố như:

-

Tình hình tài chính của doanh nghiệp: doanh thu, chi tiêu, tài sản, công nợ,...

-

Tình hình kinh doanh của doanh nghiệp: ngành nghề, quy mô, tình hình hoạt động,...

-

Tính chất và mục đích vay vốn: số tiền vay, thời hạn vay, lãi suất,...

-

Tình hình kinh tế, chính trị, xã hội: có thể tác động đến khả năng trả nợ của doanh nghiệp.

-

Ngành nghề kinh doanh: có thể ảnh hưởng đến khả năng sinh lời của doanh nghiệp.

-

Mô hình kinh doanh: có thể ảnh hưởng đến khả năng kiểm soát rủi ro của doanh nghiệp.

-

Đội ngũ nhân sự: có thể ảnh hưởng đến khả năng vận hành của doanh nghiệp.

Thẩm định tín dụng doanh nghiệp cần được thực hiện một cách toàn diện bởi các chuyên gia có kinh nghiệm và kiến thức chuyên môn. Các doanh nghiệp cần thẩm định tín dụng thường xuyên, nhất là các doanh nghiệp có tình hình tài chính hoặc kinh doanh thay đổi.

Thẩm định tín dụng ngân hàng là gì?

Thẩm định tín dụng ngân hàng là quá trình ngân hàng đánh giá khả năng trả nợ của khách hàng để đảm bảo an toàn và tính hiệu quả của hoạt động cho vay.

Thẩm định tín dụng ngân hàng là một hoạt động phức tạp, đòi hỏi phải có kiến thức và trình độ chuyên môn cao. Các ngân hàng cần đầu tư nhiều hơn cho hoạt động thẩm định tín dụng để đảm bảo an toàn và hiệu quả cho hoạt động cho vay.

Chuyên viên thẩm định tín dụng là ai?

Chuyên viên thẩm định tín dụng là người chịu trách nhiệm thực hiện quá trình thẩm định tín dụng, hỗ trợ các tổ chức tín dụng đưa ra quyết định cho vay phù hợp nhất.

Chuyên viên thẩm định tín dụng thường có trình độ Đại học (chuyên ngành tài chính, ngân hàng, kinh tế,...) trở lên; có kiến thức chuyên môn về lĩnh vực tài chính, ngân hàng, kinh doanh,...; có nghiệp vụ thẩm định tín dụng; có kỹ năng giao tiếp, thuyết trình, phân tích, tổng hợp, đánh giá,... tốt.

Nhân viên thẩm định tín dụng là một vị trí quan trọng trong các tổ chức tín dụng. Họ đóng vai trò quan trọng trong việc giúp các tổ chức tín dụng quản lý rủi ro cho vay, bảo vệ lợi ích của mình và của khách hàng.

Người thẩm định xét duyệt cấp tín dụng là ai?

Người thẩm định xét duyệt cấp tín dụng là người chịu trách nhiệm xét duyệt kết quả thẩm định tín dụng và đưa ra quyết định cấp tín dụng cho khách hàng. Thông thường, người thẩm định xét duyệt cấp tín dụng là chuyên viên thẩm định tín dụng hoặc cán bộ tín dụng có kinh nghiệm và trình độ chuyên môn cao.

Người thẩm định xét duyệt cấp tín dụng cần có kinh nghiệm làm việc trong lĩnh vực tín dụng, có khả năng chịu được áp lực công việc, có đạo đức nghề nghiệp, có trách nhiệm đánh giá khả năng trả nợ của khách hàng dựa trên tình hình tài chính của khách hàng cá nhân/doanh nghiệp, mục đích vay vốn và lịch sử tín dụng của khách hàng. Sau đó, họ sẽ đưa ra quyết định cấp tín dụng hoặc từ chối cấp tín dụng cho khách hàng.

Mục đích thẩm định tín dụng

Thẩm định tín dụng là một hoạt động không thể thiếu trong nền kinh tế thị trường bởi nó luôn phục vụ cho các mục đích như:

-

Vay vốn, hưởng lãi suất ưu đãi khi vay vốn.

-

Miễn phí trả nợ trước hạn.

-

Vay mua nhà, ô tô.

-

Mở thẻ tín dụng.

-

Đảm bảo tính ổn định tài chính.

-

Sử dụng sản phẩm/dịch vụ với điều kiện ưu đãi.

-

Xây dựng hồ sơ tín dụng và lịch sử tài chính tốt.

Phương pháp thẩm định tín dụng

Có nhiều phương pháp thẩm định tín dụng nhưng phương pháp được áp dụng phổ biến nhất là:

-

Phương pháp định tính: được tiến hành thông qua việc đánh giá các yếu tố định tính như: mục đích vay vốn, ngành nghề kinh doanh, mô hình kinh doanh, đội ngũ nhân sự,...

-

Phương pháp định lượng: được thực hiện dựa trên việc tính toán các chỉ số tài chính của khách hàng: doanh thu, lợi nhuận, thu nhập, dòng tiền, chi tiêu, tài sản, nợ phải trả,...

-

Phương pháp kết hợp: phương pháp này kết hợp giữa phương pháp định tính và phương pháp định lượng.

Quy tắc 5C trong thẩm định tín dụng

Quy tắc 5C là một hệ thống các tiêu chí được sử dụng trong quá trình thẩm định tín dụng để đánh giá khả năng thanh toán nợ của người vay. Quy tắc này này được phát triển bởi nhà kinh tế học John H. Reed và bao gồm 5 yếu tố chính:

-

Character (Uy tín): đánh giá tính cách, phẩm chất, đạo đức của người vay thông qua lịch sử thanh toán trước đây, đạo đức kinh doanh, khả năng đáp ứng các cam kết tài chính,...

-

Capacity (Năng lực): đánh giá khả năng tạo ra dòng tiền của khách hàng như thu nhập, chi tiêu, tài sản, nợ, các khoản vay khác,...

-

Capital (Vốn): đánh giá quy mô tài sản sử dụng để đảm bảo khoản vay, bao gồm tài sản hiện có, tài sản có thể thế chấp,...

-

Collateral (Tài sản thế chấp): đánh giá giá trị của tài sản đảm bảo có thể thế chấp cho khoản vay dựa trên loại tài sản, giá trị tài sản, khả năng thanh khoản của tài sản,...

-

Conditions (Điều kiện khác): các yếu tố ảnh hưởng đến khả năng trả nợ của khách hàng như tình hình kinh tế, chính trị, xã hội,...

Các tổ chức tín dụng sẽ sử dụng mô hình 5C trong thẩm định tín dụng để đánh giá toàn diện về khả năng trả nợ của khách hàng, từ đó đưa ra quyết định cho vay tối ưu nhất.

Quy trình thẩm định tín dụng

Quy trình thẩm định tín dụng khách hàng cá nhân

Các bước thẩm định tín dụng cá nhân thường được thực hiện như sau:

-

Bước 1 - Tiếp nhận hồ sơ: tổ chức tín dụng tiếp nhận hồ sơ vay vốn của cá nhân.

-

Bước 2 - Phân tích hồ sơ: tổ chức tín dụng phân tích hồ sơ vay vốn của cá nhân để xác định các thông tin cần thu thập thêm.

-

Bước 3 - Thu thập thông tin: tổ chức tín dụng thu thập thông tin bổ sung từ các nguồn khác nhau: thông tin từ cá nhân vay vốn, thông tin từ các cơ quan, tổ chức có liên quan.

-

Bước 4 - Phân tích thông tin: tổ chức tín dụng phân tích thông tin đã thu thập để đánh giá khả năng trả nợ của cá nhân.

-

Bước 5 - Ra quyết định: tổ chức tín dụng ra quyết định cho vay hoặc từ chối cho vay.

Quy trình thẩm định tín dụng doanh nghiệp

Thẩm định tín dụng khách hàng doanh nghiệp thường được tiến hành theo trình tự sau:

-

Bước 1 - Tiếp nhận hồ sơ: tổ chức tín dụng tiếp nhận hồ sơ vay vốn của doanh nghiệp.

-

Bước 2 - Phân tích hồ sơ: tổ chức tín dụng phân tích hồ sơ vay vốn của doanh nghiệp để xác định các thông tin cần thu thập thêm.

-

Bước 3 - Thu thập thông tin: tổ chức tín dụng thu thập thông tin bổ sung từ các nguồn khác nhau: thông tin từ doanh nghiệp vay vốn, thông tin từ các cơ quan, tổ chức có liên quan.

-

Bước 4 - Phân tích thông tin: tổ chức tín dụng phân tích thông tin đã thu thập để đánh giá khả năng trả nợ của doanh nghiệp.

-

Bước 5 - Ra quyết định: tổ chức tín dụng ra quyết định cho vay hoặc từ chối cho vay.

Dịch vụ thẩm định giá trị doanh nghiệp uy tín - chuyên nghiệp - hiệu quả

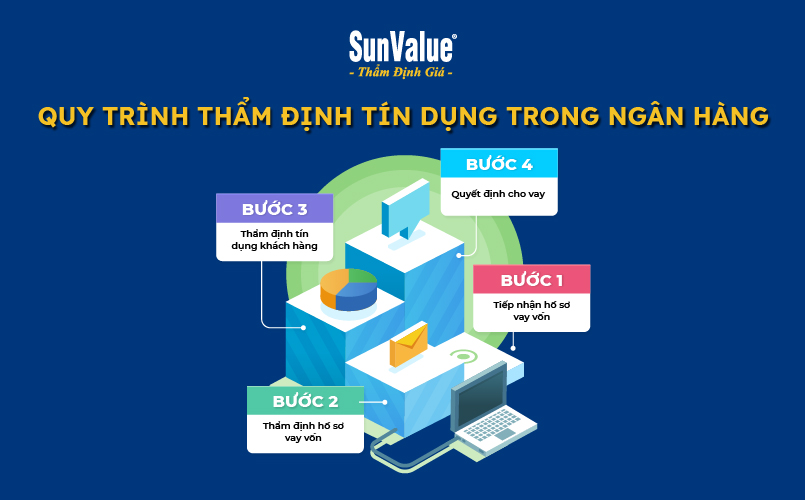

Quy trình thẩm định tín dụng ngân hàng

Thẩm định tín dụng/thẩm định giá trong ngân hàng là quá trình đánh giá khả năng trả nợ của khách hàng khi vay vốn tại ngân hàng để đưa ra quyết định cho vay tốt nhất.

Quy trình thẩm định tín dụng tại ngân hàng thường được thực hiện theo các bước sau:

-

Bước 1 - Tiếp nhận hồ sơ vay vốn: Khách hàng cần chuẩn bị đầy đủ hồ sơ theo yêu cầu của ngân hàng với các giấy tờ sau:

-

Giấy tờ chứng minh nhân thân: CMND/CCCD/Hộ chiếu.

-

Giấy tờ chứng minh thu nhập: hợp đồng lao động, bảng lương, sao kê tài khoản ngân hàng,...

-

Giấy tờ chứng minh tài sản: giấy chứng nhận quyền sở hữu nhà ở/đất đai, giấy đăng ký xe,...

-

Giấy tờ chứng minh mục đích vay vốn: hợp đồng mua bán, hợp đồng xây dựng,...

-

-

Bước 2 - Thẩm định hồ sơ vay vốn: Ngân hàng sẽ xem xét kỹ lưỡng hồ sơ vay vốn của khách hàng để đánh giá khả năng trả nợ của khách hàng.

-

Bước 3 - Thẩm định tín dụng khách hàng: Ngân hàng sẽ thu thập thông tin về khách hàng từ các nguồn khác nhau, bao gồm:

-

Lịch sử tín dụng: ngân hàng sẽ yêu cầu khách hàng cung cấp báo cáo tín dụng từ các công ty thông tin tín dụng.

-

Tình hình tài chính của khách hàng: ngân hàng sẽ xem xét thu nhập, chi tiêu, tài sản, nợ nần của khách hàng.

-

Mục đích vay vốn: ngân hàng sẽ xem xét mục đích vay vốn của khách hàng để đánh giá khả năng trả nợ của khách hàng.

-

-

Bước 4 - Quyết định cho vay: Dựa vào kết quả thẩm định, ngân hàng sẽ đưa ra quyết định cho vay hoặc từ chối cho vay.

Ngoài căn cứ vào điểm tín dụng CIC và các yếu tố như mục đích vay vốn, thu nhập và khả năng trả nợ, tình hình tài chính, lịch sử tín dụng của khách hàng để xét duyệt cho vay vốn, ngân hàng còn căn cứ vào kết quả thẩm định giá tài sản đảm bảo.

Thẩm định giá tài sản đảm bảo thường được thực hiện bởi các đơn vị thẩm định giá độc lập do Bộ Tài chính cấp phép. Kết quả thẩm định giá sẽ được ngân hàng sử dụng để xem xét và quyết định cho vay.

Quý khách hàng có nhu cầu thẩm định giá tài sản để vay vốn ngân hàng hãy liên hệ ngay Tập đoàn Thẩm định giá SunValue để được tư vấn và hỗ trợ miễn phí.

Địa chỉ: Hệ thống Thẩm định giá SunValue

SĐT/Zalo: 081 519 8877

Email: contact@sunvalue.vn

Facebook: SunValue - Thẩm định giá hàng đầu Việt Nam

Bước nào quan trọng nhất trong quy trình thẩm định tín dụng?

Bước quan trọng nhất trong quy trình thẩm định tín dụng là đánh giá khả năng trả nợ của khách hàng.

Có hai yếu tố chính để đánh giá khả năng trả nợ:

-

Khả năng thanh toán (DSCR): DSCR là tỷ số giữa thu nhập ròng của khách hàng và khoản thanh toán nợ hàng tháng. DSCR cao cho thấy khách hàng có khả năng trả nợ tốt hơn.

-

Lịch sử tín dụng: Lịch sử tín dụng cho thấy khách hàng đã trả nợ trong quá khứ như thế nào. Lịch sử tín dụng tốt cho thấy khách hàng có khả năng trả nợ cao hơn.

Ngoài ra, các yếu tố khác cũng được xem xét như:

-

Mức thu nhập: Mức thu nhập của khách hàng phải đủ để trang trải các khoản chi tiêu hàng tháng và khoản thanh toán nợ.

-

Tình trạng việc làm: Khách hàng có công việc ổn định sẽ có khả năng trả nợ cao hơn.

-

Số lượng nợ: Khách hàng có nhiều nợ sẽ có khả năng trả nợ thấp hơn.

-

Tài sản: Khách hàng có tài sản thế chấp sẽ có khả năng trả nợ cao hơn.

Việc đánh giá khả năng trả nợ của khách hàng là rất quan trọng để đảm bảo rằng khoản vay được cấp cho khách hàng có khả năng trả nợ cao.

Điểm tín dụng bao nhiêu là tốt?

Điểm tín dụng bao nhiêu là tốt phụ thuộc vào từng tổ chức tín dụng. Tuy nhiên, theo thang điểm tín dụng của Trung tâm Thông Tin Tín Dụng Quốc gia Việt Nam CIC, điểm tín dụng từ 700 trở lên được coi là tốt. Điểm tín dụng càng cao thì khả năng được vay vốn của khách hàng càng lớn.

Tìm hiểu ngay: Cách tra cứu điểm tín dụng CIC

Dưới đây là thang điểm tín dụng mà bạn có thể tham khảo:

-

Rất tốt: 750 trở lên.

-

Tốt: 700 - 749.

-

Khá tốt: 670 - 699.

-

Trung bình: 640 - 669.

-

Kém: 629 - 639.

-

Rất kém: dưới 629.

Điểm tín dụng tốt nhất là từ 600 trở lên, điểm tín dụng này được đánh giá là có mức độ rủi ro thấp, có thể được duyệt hồ sơ vay nhanh với mức vay tốt nhất. Số điểm từ 670 trở lên có thể được coi là một điểm tín dụng tốt.

Điểm tín dụng là một con số quan trọng, phản ánh uy tín và khả năng trả nợ của mỗi cá nhân. Nó ảnh hưởng trực tiếp đến khả năng vay vốn, mua hàng trả góp, thuê nhà,... Vì vậy, bạn nên kiểm tra điểm tín dụng của mình định kỳ (ít nhất 1 lần/năm) để kịp thời phát hiện và điều chỉnh nếu cần thiết.

Cách cải thiện điểm tín dụng

Điểm tín dụng là một con số được các tổ chức tín dụng sử dụng để đánh giá khả năng trả nợ của khách hàng. Điểm tín dụng càng cao thì khả năng được vay vốn của khách hàng càng lớn. Dưới đây là một số cách cải thiện điểm tín dụng mà bạn có thể tham khảo và áp dụng:

Kiểm tra điểm tín dụng

Bạn có thể kiểm tra điểm tín dụng của mình tại trang web chính thức của CIC, ứng dụng iCIC, kiểm tra trực tiếp tại ngân hàng,...

Kiểm tra báo cáo tín dụng

Bạn cũng có thể yêu cầu bản sao báo cáo tín dụng của mình để biết được lịch sử tín dụng: các khoản vay hiện tại, các khoản nợ đã trả, các khoản nợ cần trả, thanh toán trễ hoặc vỡ nợ.

Nếu bạn phát hiện thấy bất kỳ lỗi nào trong báo cáo tín dụng của mình, hãy liên hệ với công ty thông tin tín dụng ngay lập tức để yêu cầu sửa lỗi.

Trả nợ đúng hạn

Đây là bước quan trọng nhất để cải thiện điểm tín dụng. Hãy cố gắng trả nợ đúng hạn và đầy đủ cho tất cả các khoản vay của bạn.

Giảm tỷ lệ sử dụng tín dụng

Tỷ lệ sử dụng tín dụng là tỷ lệ giữa số dư nợ hiện tại và hạn mức tín dụng. Tỷ lệ sử dụng tín dụng càng thấp thì điểm tín dụng càng cao. Bạn có thể giảm tỷ lệ sử dụng tín dụng bằng cách trả nợ sớm hoặc tăng hạn mức tín dụng của mình.

Không mở quá nhiều khoản vay

Mở quá nhiều khoản vay tại nhiều tổ chức tín dụng sẽ khiến tỷ lệ sử dụng tín dụng của bạn tăng lên, dẫn đến giảm điểm tín dụng. Hãy cân nhắc kỹ trước khi mở một khoản vay mới.

Giữ lịch sử tín dụng sạch sẽ

Nếu bạn đã từng bị chậm trả nợ hoặc vỡ nợ, bạn cần cố gắng trả nợ càng sớm càng tốt và khôi phục lịch sử tín dụng sạch sẽ. Bạn có thể làm điều này bằng cách trả nợ đầy đủ và đúng hạn cho các khoản vay hiện tại của mình.

Xây dựng tín dụng mới

Nếu bạn chưa có lịch sử tín dụng, bạn có thể xây dựng tín dụng mới bằng cách mở một thẻ tín dụng và sử dụng một cách có trách nhiệm. Hãy sử dụng thẻ tín dụng của bạn một cách thường xuyên và thanh toán đầy đủ số dư hàng tháng.

Việc cải thiện điểm tín dụng có thể mất thời gian và nỗ lực, nhưng nó là một khoản đầu tư xứng đáng. Một điểm tín dụng cao sẽ giúp bạn có cơ hội được vay vốn với lãi suất thấp hơn và dễ dàng hơn.

Kết luận

Thẩm định tín dụng là một quá trình phức tạp nhưng không thể thiếu trước khi tiến hành vay. Các tổ chức tín dụng cần chú trọng đầu tư cho hoạt động thẩm định tín dụng để đảm bảo an toàn và hiệu quả cho hoạt động cho vay.

Nguồn: sunvalue.vn

Bài viết liên quan

- NGUỒN VỐN FDI LÀ GÌ? XU HƯỚNG VỐN FDI VÀO VIỆT NAM 2025

- PHÁT MÃI TÀI SẢN LÀ GÌ? KHI NÀO NGÂN HÀNG PHÁT MẠI TÀI SẢN?

- CÁC RESORT NÊN Ở KHI ĐI DU LỊCH VÀ CÁCH THẨM ĐỊNH GIÁ RESORT

- CHÍNH SÁCH GIẢM THUẾ GTGT 2024 [CẬP NHẬT MỚI NHẤT]

- NỢ XẤU LÀ GÌ? CÁCH KIỂM TRA NỢ XẤU NGÂN HÀNG

- THẨM ĐỊNH GIÁ DỰ ÁN CÔNG TRÌNH ĐIỆN MẶT TRỜI

- CHỈ SỐ GIÁ BẤT ĐỘNG SẢN TẠI VIỆT NAM

- NỢ QUÁ HẠN BAO LÂU THÌ BỊ NỢ XẤU? QUY ĐỊNH MỚI NHẤT 2025

- ĐỊNH GIÁ DOANH NGHIỆP CỔ PHẦN HÓA THEO PHƯƠNG PHÁP TÀI SẢN

- NHỮNG LƯU Ý KHI VAY THẾ CHẤP BẤT ĐỘNG SẢN

- MUA BÁN NHÀ ĐẤT: CẬP NHẬT XU HƯỚNG VÀ THỦ TỤC MỚI NHẤT 2024

- BỎ XE KHÔNG ĐÓNG PHẠT CÓ SAO KHÔNG? HƯỚNG XỬ LÝ ĐÚNG LUẬT